Mudanças entre as edições de "Retenção de Impostos"

(→Emitindo o DARF) |

(→Emitindo o DARF) |

||

| Linha 142: | Linha 142: | ||

A apuração dos valores para a emissão do DARF é feito em regime de caixa, mesmo que tenha retenção de imposto no contas a pagar o valor será considerado somente se estiver '''provisionado''' o que é feito no momento da baixa de contas a pagar. | A apuração dos valores para a emissão do DARF é feito em regime de caixa, mesmo que tenha retenção de imposto no contas a pagar o valor será considerado somente se estiver '''provisionado''' o que é feito no momento da baixa de contas a pagar. | ||

| − | Por padrão a impressão do DARF é feita por condomínio e no CNPJ do condomínio, acumulando todas os provisionamentos ocorridos no período independente do fornecedor. | + | |

| + | {| style="border-spacing:0;width:100%;" | ||

| + | | style="background-color:#F18F8F;border:none;padding:0.097cm;width:100px;"| [[Imagem:Atencao.png|center]] | ||

| + | | style="background-color:#F18F8F;border:none;padding:0.097cm;"| | ||

| + | |||

| + | |||

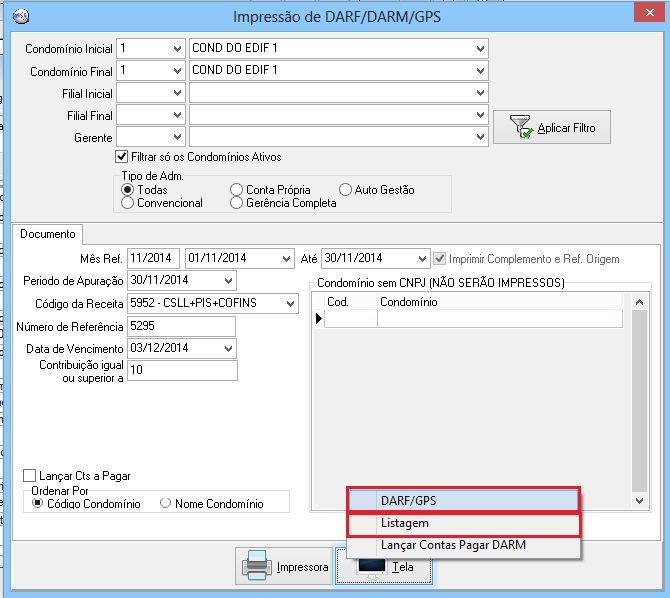

| + | '''Por padrão a impressão do DARF é feita por condomínio e no CNPJ do condomínio, acumulando todas os provisionamentos ocorridos no período independente do fornecedor.''' | ||

| + | |||

| + | |||

| + | |} | ||

===Emitindo a GPS=== | ===Emitindo a GPS=== | ||

Edição das 16h53min de 19 de novembro de 2014

Visão geral

|

Esse conteúdo está em construção e poderá sofrer alterações ou correções até a liberação final. |

O controle de retenção de impostos permite a parametrização dos impostos que deverão ser retidos dos fornecedores, facilitando o processo de lançamento de contas a pagar, pois, minimiza os erros com relação à retenção obrigatória dos impostos nos lançamentos de contas a pagar.

|

A retenção consiste basicamente em créditos à título de provisionamento na conta corrente do condomínio, abatendo do valor principal do contas a pagar para posterior recolhimento do imposto, momento em que os débitos serão feitos com o mesmo valor do crédito, zerando a conta dos impostos retidos. |

Existem três tipos de retenção automática habilitados no sistema:

- Retenção de Impostos Federais - Para prestadores de serviços pessoa jurídica, regulamentada pela Instrução Normativa SRF nº 459, de 18 de outubro de 2004 da Receita Federal.

- Retenção de INSS - Para prestadores de serviços pessoa jurídica e pessoa física (Autônomos).

- Retenção de ISS - Para prestadores de serviços pessoa jurídica com sede fora do município do condomínio, regulamentada pela lei de cada município.

Fornecedor Pessoa Jurídica

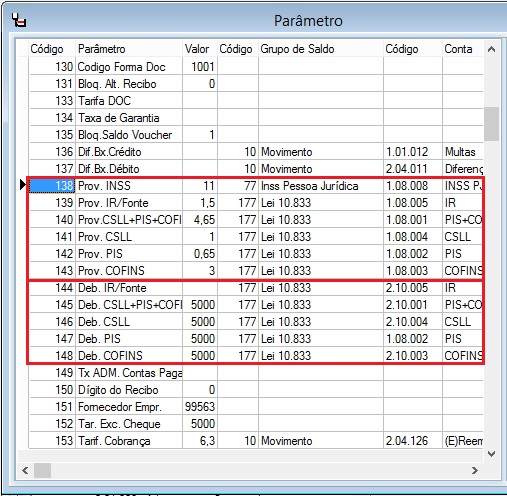

Parâmetros

Tabelas Gerais > Informações > Parâmetros

Os Parâmetros 138 a 148 – Retenção PIS+COFINS+CSLL, IRRF e INSS permitem configurar os grupos de saldos e contas para a retenção e o recolhimento de cada imposto, além dos percentuais e valor mínimo para que a retenção automática seja feita.

Os percentuais deverão ser informados nos parâmetros 138 a 143, de acordo com cada imposto.

Os valores mínimos para o cálculo da retenção deverão ser informados nos parâmetros 144 a 148, de acordo com cada imposto.

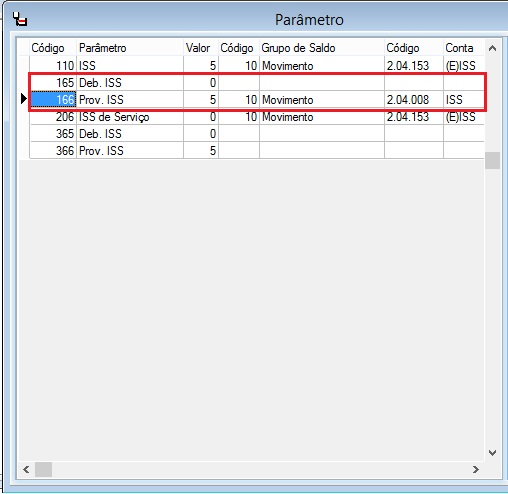

Já os Parâmetros 165 a 166 – Retenção ISS são destinados ao controle de retenção de ISS, para prestadores de serviços com sede em municípios diferentes ao do condomínio.

|

Os percentuais também poderão ser personalizados por fornecedor, como veremos mais adiante. |

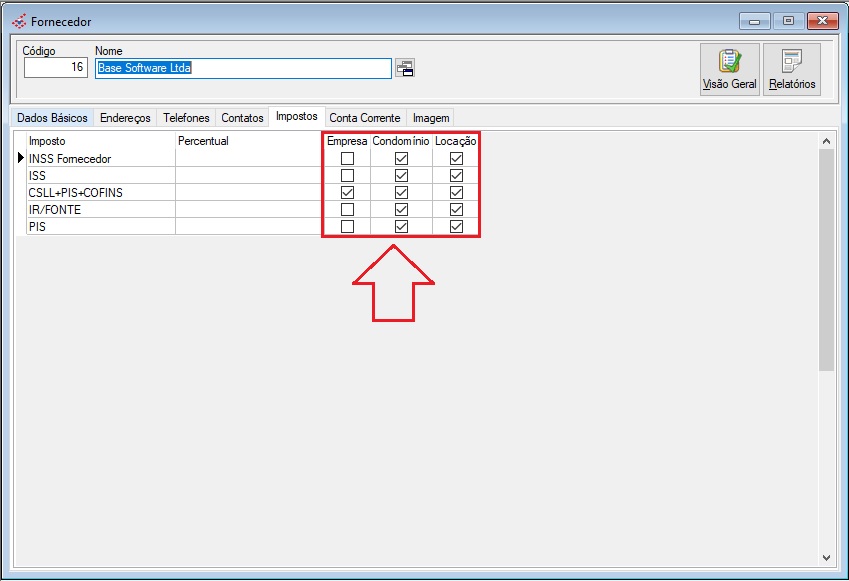

Cadastrando o fornecedor

Administração > Entidade > Fornecedor

Para que o cálculo da retenção seja feito no lançamento de contas a pagar, além dos parâmetros, os impostos deverão ser informados na aba impostos do cadastro de cada fornecedor.

|

Se o fornecedor tiver um percentual diferenciado do indicado nos parâmetros, esse valor deverá ser informado na aba impostos do fornecedor. |

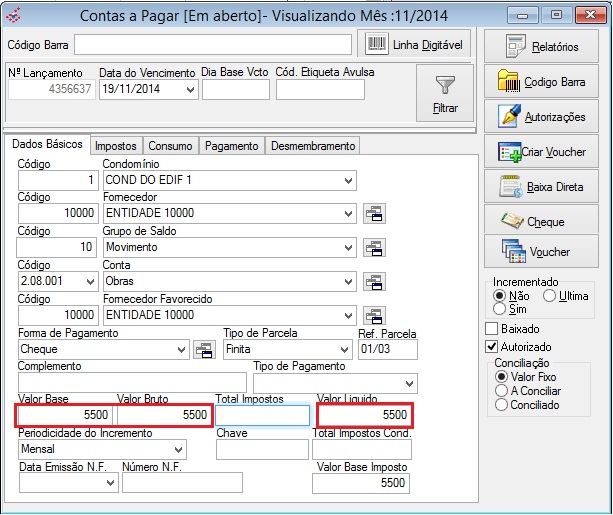

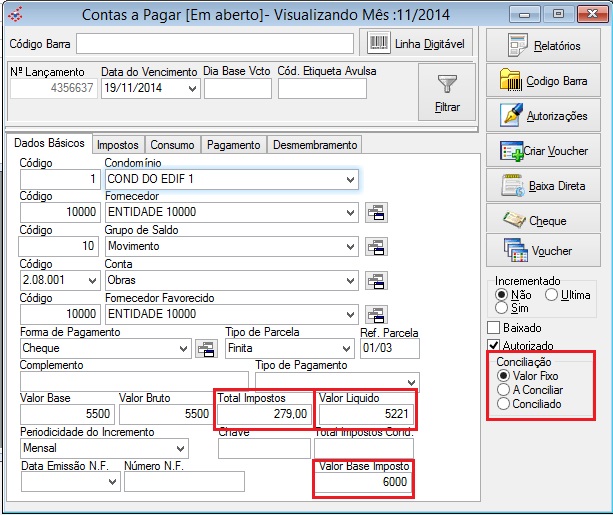

Lançando o contas a pagar

Financeiro > Contas a Pagar > Lançamento

A retenção do imposto será feita no momento do lançamento do contas a pagar.

|

Observe que, para a retenção de PIS+COFINS+CSLL a retenção está sujeita ao valor mínimo indicado nos parâmetros 145 a 148. Enquanto o valor do pagamento não atingir o valor mínimo para retenção no período, não haverá retenção de imposto. Porém após atingir o valor, qualquer pagamento no período estará sujeito a retenção de impostos independente do valor lançado. Observe também o Parâmetro 292 – Impost CP Conciliado que habilita a retenção de impostos somente para os lançamentos conciliados. |

|

Normalmente a retenção de impostos também será feita quando o lançamento for incrementado, exceto quando o valor do Parâmetro 292 – Impost CP Conciliado for igual a 1 e o lançamento não estiver conciliado. |

Ao salvar o lançamento o sistema fará o cálculo da retenção de impostos de acordo com cada imposto identificado no cadastro do fornecedor, colocando valor calculado no campo Total de Impostos, o valor a pagar (descontando os impostos retidos) será informado no campo Valor Líquido.

|

O cálculo da retenção leva em consideração o valor informado no campo Valor Base Imposto, independente do valor informado no campo Valor Bruto. |

|

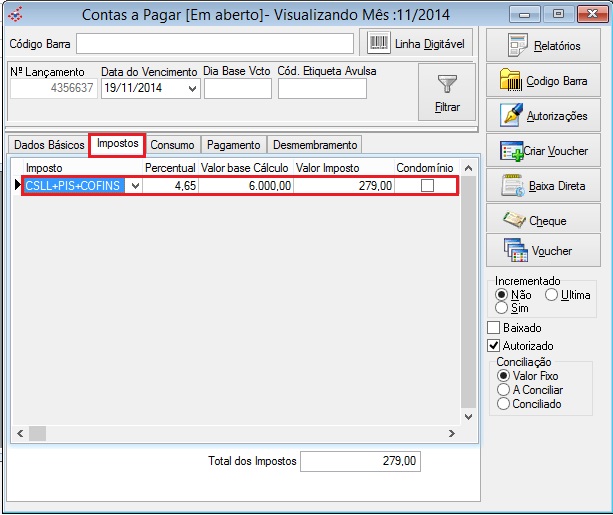

O detalhamento dos impostos calculados poderá ser consultado na aba Impostos. |

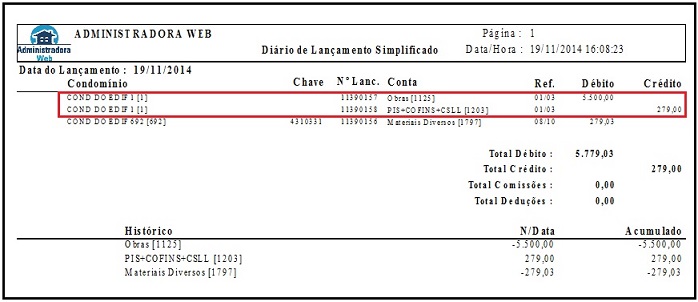

Baixando o contas a pagar

A baixa do contas a pagar com retenção de impostos, consiste no débito do Valor Bruto ao condomínio e o crédito do Valor do Imposto à título de provisionamento de acordo com cada imposto retido.

Emitindo o DARF

Relatórios > Financeiro > DARF/DARM/GPS

A apuração dos valores para a emissão do DARF é feito em regime de caixa, mesmo que tenha retenção de imposto no contas a pagar o valor será considerado somente se estiver provisionado o que é feito no momento da baixa de contas a pagar.

|

|

Emitindo a GPS

Relatórios > Financeiro > DARF/DARM/GPS